声明:我只是说牛市可能“不远了”,没说“写完文章马上来”!

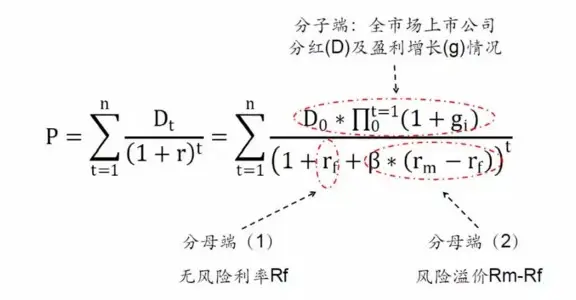

股价为什么会涨跌?第一性原理就是DDM模型,也就是股价由3个因素决定:基本面、情绪面、资金面。

基本面:今年(2023年)生意不好做,很多公司的真实盈利情况也不怎么样,这是事实,基本面影响长期,最好以5年、10年的角度去看,如果你做价值投资,买股票就像做生意一样愿意咬牙坚持穿越周期,那就用价值投资的方法,研究它的财务状况、护城河、管理水平。

情绪面和资金面:如果我说的是中短期的行情,那么最直接的影响因素应该是情绪、资金。

1,A股走熊的主要原因是什么?

基本面、资金面、情绪面,必有一个是主要矛盾,伟人说过,解决问题,先解决主要矛盾。

情绪肯定不是,股民的情绪波动还少吗?今天自诩股神,明天怀疑人生,投资者的情绪是跟着行情走的。

基本面,我觉得也不是,虽然它是本质的原因,但不是主要矛盾。毕竟2023年不戴口罩了,基本面虽然不好,但不会比去年差。

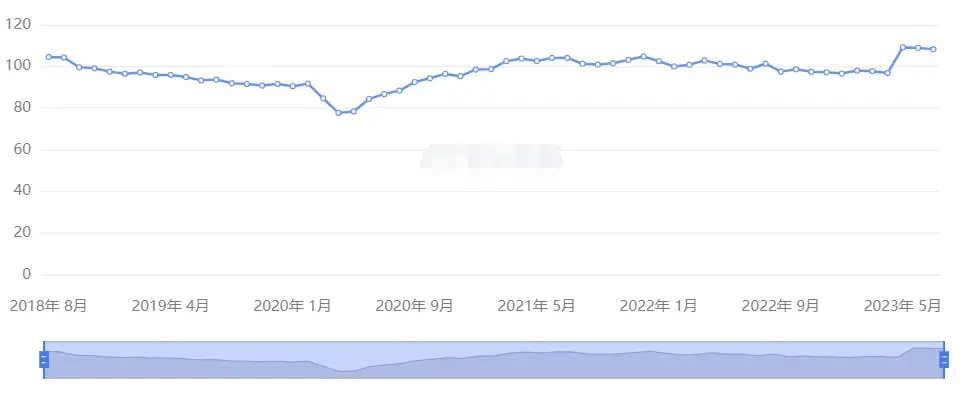

所以问题在资金面!A股是对资金面最敏感的市场,放水就涨,屡试不爽,然而这一次,我国一直在降息,明明在放水,但是水呢?钱到底在哪呢?

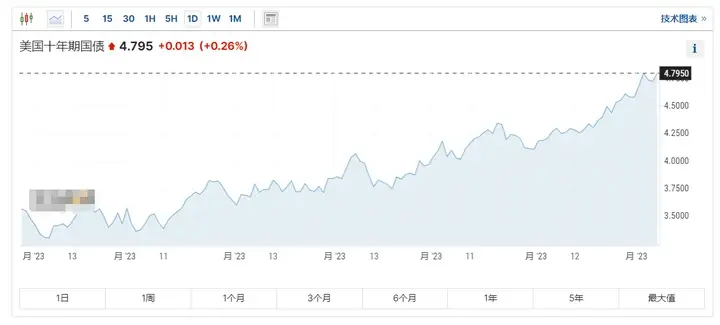

和我们不一样的是,因为戴口罩大放水的美国,为了抑制通胀和提高就业率,采取了加息政策,美债收益率一路高企,形成中美资金周期错配,投资者可以低息借人民币买美元,越放水越给美国送钱,这是最重要的原因。

中美欧是世界上最大的三个经济体,彼此互相影响,只看国内的环境肯定是不够的。

2,美国加息带来了什么影响?

不得不承认,美元依然是当之无愧的世界货币,美联储加息、降息,引导着全球资本流动,华尔街就像心脏一样牵动着全球的“血液”流动。

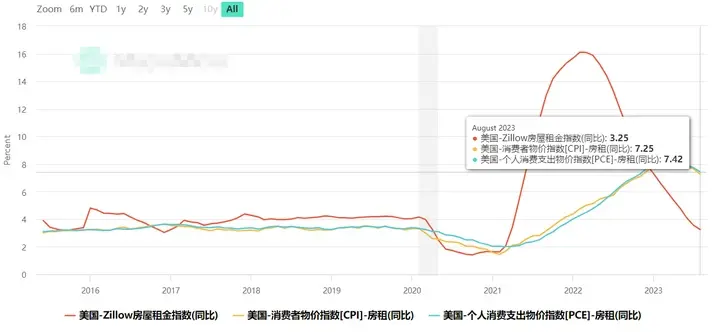

首先是通胀,美国核心物价指数PCE确实在下降,8月已经低于3.5%,但是离2%的目标还有距离。这就为什么美联储继续发出鹰派信号,称年底还要再加息一回。

如果真的加息,至少A股的牛市在年底是不会来的。

那么,美国的物价还能继续降吗?美国物价大头是房租,已经从高位下降到2019年的水平了,预计再过不到1年,美国的PCE物价指数也能回到2019年某个大事件发生之前的水平,美联储也没必要再加息。

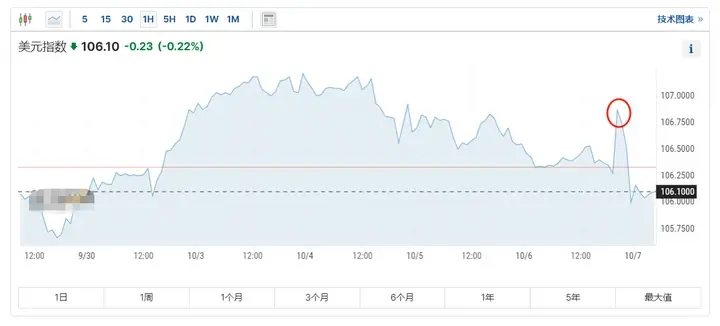

再者就是美国非农就业数据,本周五(2023年10月6日)发布的非农数据简直大超预期,就业前景一片大好,这使得数据发布之后,欧元、澳元、日元等对美元猛地贬值。大家都在猜测美元强势快到头了,没想到狠狠打脸。

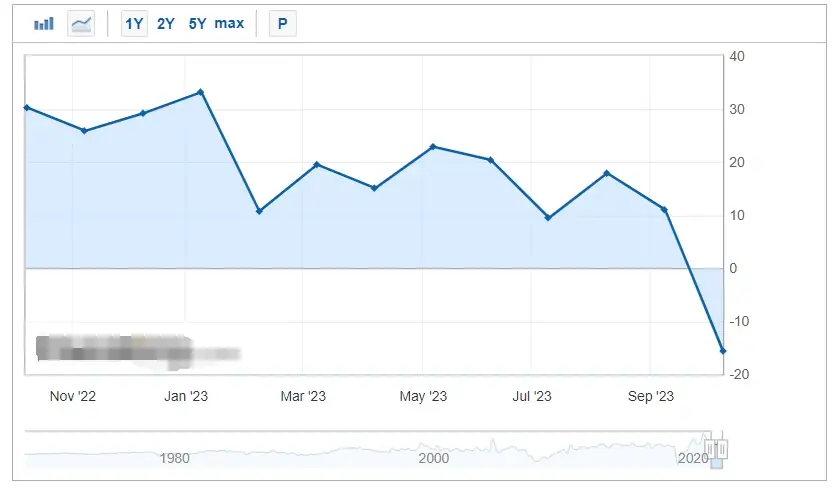

在这种情况下,美国小企业信心指数也在走强,8月份市场预期90.6,结果91.9,又是超预期,是2023年以来最高点。

另一个能揭示美国工商界信心的是ISM制造业PMI数据,第三季度开始也是拐头向上,大超预期,虽然还没破50的“荣枯线”,但这都说明美国经济修复迹象明显:物价水平得到控制,但还没到预期的水平,就业率越来越高,工商界信心在修复,而这一切又给了美国继续加息的空间。

3,“吸血”的美国与疲软的欧日

美国好了,其他国家日子就不好过。

欧元区的PMI一路下滑,和美国形成鲜明对比,表示欧元区的工商界对未来没什么信心。

作为欧元区最重要的经济体,德国ZEW经济景气指数长期为负。

日本的领先指标则表现较好,这可能和日本经济特征有关:因为是外向型经济,日元更倾向于贬值,所以美元强势反而正中下怀,数据显示日本的失业率也处于一个合理的水平。

4,盛极必衰,否极泰来

难道全世界都要看着美元加息、吸血,却一点办法都没有吗?当然不是。林教头当时在周五数据发布之前做多了美元,如下图,红圈处是本周五(2023年10月6日),美国非农数据发布的时候,美元指数大涨,然而过了一个小时,市场便发生逆转:美元指数并没有保持强势,反而掉头向下,不改10月4日以来的跌势。

非农大超预期,美元猛了一个小时就熄火了,说明了什么?

市场开始觉得美元到头了。而美元弱势的时候,就是本文要说的——A股的牛市,可能要来了。

具体什么时候弱势?不知道。如果年底美联储还要加息,那至少今年不会有,但迹象已经很明显了。

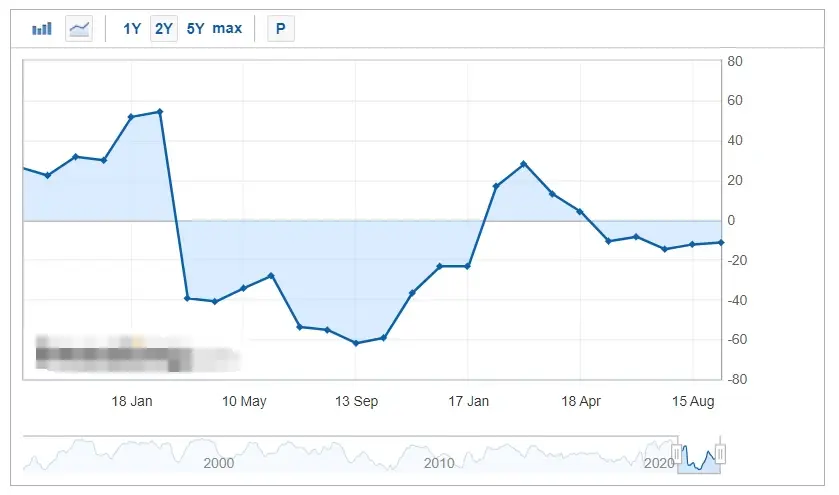

一个是美债收益率不可能涨到天上去,自2020年3月达到顶峰以来,10年期美债价格下跌了46%,接近2000年互联网泡沫破裂后美国股市下跌49%的水平。而30年期的债券价格下跌更为严重,下降了53%,接近金融危机时期美国股市下跌57%的水平。

另外就是高盛的分析师Marko Kolanovic承认,美国劳动力市场仍然强劲,但值得注意的是,美国消费主义方面开始出现裂痕,美国消费信贷数据从8月底一直在下滑,最新数据大大低于预期(预期11.70B,实际-15.63B),密大消费者信心指数也不太行。

另一边,中国的数据开始有回升迹象。首先是代表工商界信心的PMI,已经回到50“荣枯线”之上,显示正在扩张的迹象。从明细上看,中国的出口新订单PMI还是不行的,表明外需乏力,而“内循环”倒是还可以,是制造业和新订单PMI的扩张,提高了整体水平。

但是今年的消费者信心指数还不太行,说明景气度还没有传递到老百姓这边。在林教头前几次的直播中,我提到PPI有上升迹象,似乎走出通缩阴影,但CPI还没有,这说明经济的恢复是自上而下的:工商界先修复,产生信心,等业绩好了、工资高了,再传递给民众,民众有钱了,才开始消费。所以接下来要关注的应该是上游和中游,其次才是下游消费。

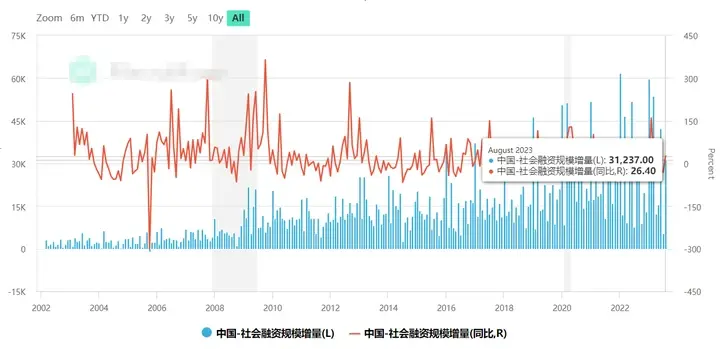

中国8月的社融增量同比也不错,但7月份就不行,7月的工业增加值同比只有3.7%,8月4.5%,这都说明8月的经济景气度在提高,但我这边还没有看到9月份的数据。之前林教头直播的时候讲过粗钢产量、高炉开工率等高频指标,从这些指标看,今年经济有个大超预期的情况比较小,基本面的改善可能要到明年,固定资产投资也不怎么样,指望靠房子、基建拉动经济,也是不太靠谱的。但正所谓“信心比黄金宝贵”,PPI、PMI的回暖让我们看到了希望。

总而言之,现在的全球宏观经济,可能处在拐点上。

我们一直在聊资金面,现在的主要矛盾就是中美周期错配,美元疯了似的加息吸走了中国、欧元区的资金,这就是为什么我们一直在宽松,却一直没有效果。通胀下降、就业良好,PMI扩张,显示美国经济基本面更强,而资金自然会去基本面更好,利息还更高的地方。

然而市场也表现出担忧:美元的发疯还能持续吗?非农数据公布后美元仅坚挺了一个钟头就往下掉,说明市场对此担忧很大。林教头的看法是:经济周期是有滞后性的,现在美国经济处于增长期,GDP增速不错,就业率扩张,美联储的主题是通过加息抑制通胀,防止经济“过热”。你看,我们是发愁经济不够热,他们是发愁经济过热,这就是中美周期的错配。但随着加息带来的问题越来越多,美国迟早要进入衰退期、萧条期,要等到萧条期的时候,美联储才会考虑宽松。

所以展望2024年,美联储顶多不加息,但别指望他们会宽松。年底可能是最后一次加息,良好的经济增长和就业率给了美联储继续加息的空间,PCE物价指数也没到目标位,所以加息是大概率要再加的。

2024年,A股的牛市会来吗?不知道,如果我敢打包票,那我是神仙,我只能说我会持续观察。

但随着美元加息的结束,底部是确定了的,“更差的日子”至少不会有了。

另一方面,中国的经济也开始出现修复迹象,PPI走出了通缩,PMI进入了扩张区间,现在最大的问题还是房地产和外贸,房地产销售面积同比起不来,外贸PMI也不给力。万物皆周期,好日子总会来,坏日子不会持续。

5,A股的情绪怎么样?

前面聊的都是资金面,背后是经济的基本面,决定了一个中长期的趋势。更短期的,比如一天两天、一周两周的,当然是看情绪了。

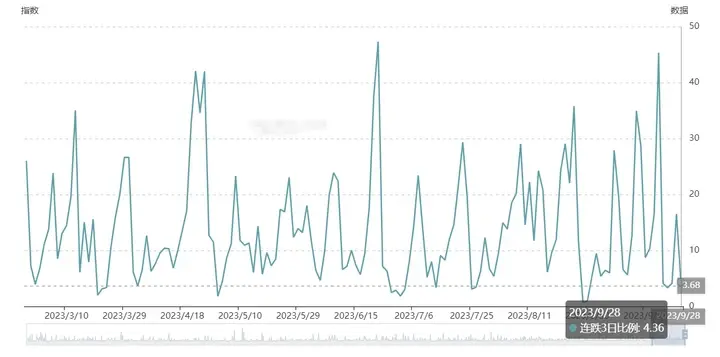

节前最后一个交易日,恐慌指数处于低位,虽然波动很大。

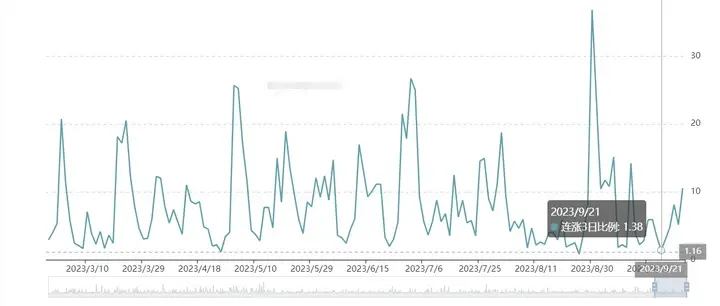

与之相对应的是贪心指数,近期的最低点是9月21日,也就是说这半个月来,市场情绪其实还不错。

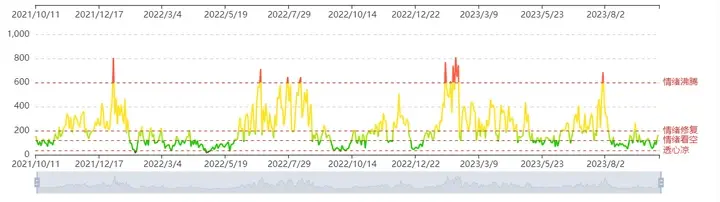

以下是上证指数创新高的股票数量,可以和上面的贪心指数做个对比。目前A股还处于情绪的低位,但是已经有抬头迹象。当然,会不会往上冲,还不好说,但至少这半个月来是比较乐观的。

截止今天(2023年10月8日),市场还没有明显的反转,只是开始出现拐点。目前的主要矛盾在流动性,主动权在美国那边,两件事情引起了市场的关注:一个是美联储的加息可能已近尾声,流动性不足的问题就算不改善,也该到头了;一个是美元指数开始下降,及时非农数据超预期也没有保持美元的持续坚挺,市场和基本面开始出现背离了。

希望这一次加息,真的是最后一次,对于A股来说,“最差的日子”就会过去,而下一次大牛市的来临,就看美联储什么时候宽松了,当然光是宽松还不够,还要看到时候中美周期是否同频,如果错配的话估计还要出问题。如果那时候我们过热,美国宽松,我们的主题是抗通胀,美国宽松反而阻碍我们抗通胀的进程,那问题更大。

中国这边,虽然同步指标和房地产还不乐观,但是PMI显示工商界情绪在转好,除了做外贸的,其他老板会觉得未来生意能变好,如果生意真的变好,老百姓工资高了,那么消费等环节也会开始复苏。美国的老毕登业说,“有可能”在下个月的亚太经济合作组织(APEC)峰会期间举行中美会谈,市场认为中美有缓和的可能。

从资金的偏好来看,最近热炒的还是集中在华为上,可能跟华为最近一连串的产品发布有关,以及接下来比较有想象空间的华为汽车等。

市场的情绪依然在低位,但不会更低了,最差的预期都反映出来了,只是什么时候涨的问题。